Bond Restricted Tier 1: Rari ma attraenti

Lo scorso 9 gennaio, Axa ha emesso il suo primo bond “Restricted Tier 1 (RT1)” per €1.5mld, raccogliendo ordini superiori a cinque volte l’ammontare emesso.

Il bond paga una cedola del 6.375%, prevede una data di possibile richiamo il 16/7/2033 ed ha un rating BBB+ (S&P).

Si tratta di una rarità, dato che le assicurazioni non sono molto attive sul mercato primario ed in particolare sul mercato del debito subordinato di tipo RT 1.

Questo perché, a differenza delle banche, le assicurazioni, per la natura del business, non hanno solitamente grandi necessità di funding sul mercato sia perché si finanziano principalmente grazie ai premi assicurativi incassati, sia per i vincoli imposti alle emissioni dal loro Regolatore (EIOPA).

Se ci riferiamo al mercato degli RT1, ad oggi contiamo 18 emissioni denominate in euro per un totale di circa €15 miliardi. Il mercato degli RT1 è quindi un mercato ristretto rispetto a quello degli AT1 bancari, essenzialmente per 3 motivi:

- Strumento relativamente nuovo: gli RT1 sono stati introdotti solo a partire da Gennaio 2016 con la normativa Solvency 2;

- Metà del capitale regolamentare delle assicurazioni può essere composto da strumenti meno costosi degli RT1;0

- La solida posizione patrimoniale delle assicurazioni in termini di equity, dato che circa il 90% del capitale è costituto da equity

Ma cosa sono i bond “Restricted Tier 1”?

Sono emissione subordinate di tipo junior, emesse dalle assicurazioni per motivi regolamentari e che possono essere sostanzialmente accomunate ai più famosi bond “Additional Tier 1” emessi dalle banche.

Quali sono le principali caratteristiche degli RT1 e in cosa si differenziano rispetto agli AT1 delle banche?

Gli RT1 presentano caratteristiche simili agli AT1 bancari:

- Entrambi sono perpetui ma rimborsabili a sola discrezione dell’emittente non prima di 5 anni dalla data di emissione;

- Prevedono piena discrezione nel pagamento delle cedole;

- Il nozionale può essere convertito in equity o svalutato in caso di trigger (evento“scatenante”);

Tuttavia, i dettagli sono importanti, perché i prospetti e le normative diverse evidenziano alcune peculiarità:

- Negli AT1, il trigger scatta se il capitale di una banca scende sotto ad un certo limite (solitamente il 5.125% o 7%), mentre nelle assicurazioni avviene se il capitale regolamentare scende al di sotto del 75% del requisito minimo SCR (Solvency Capital Requirement); un rischio a nostro avviso inferiore per le assicurazioni;

- Riguardo al pagamento delle cedole, le banche europee sono soggette a restrizioni automatiche sulla distribuzione delle cedole quando il capitale scende al di sotto di un determinato requisito (requisito “MDA”), restrizione che non esiste in ambito assicurativo;

- Le banche europee agiscono nell’ambito di una cornice regolamentare, il cosiddetto “bail-in”, che consente all’autorità di vigilanza di disporre la riduzione o la conversione degli strumenti di capitale in azioni quando un emittente, considerato di interesse pubblico, raggiunge un punto di “non viability”; ancora una volta tale schema di recupero non esiste per le compagnie assicurative;

A nostro avviso quindi, i rischi per gli investitori in bond RT1 sono al margine complessivamente inferiori rispetto agli AT1, poiché non esiste un regime di bail-in e i pagamenti dei coupon non sono legati al meccanismo MDA.

La tabella allegata mostra i bond outstanding e la nuova emissione AXA (evidenziata in grigio). Evidenziamo come la maggior parte dei bond RT1 sono Investment Grade, dato che gli emittenti sono tutti di altissima qualità ed offrono ad oggi un ottimo profilo rischio rendimento (rendimento medio circa 7%).

Inoltre, buona parte delle emissioni evidenziate in tabella trattano a sconto, con rendimenti alla call date elevati, un segnale di come il mercato sia ancora scettico sulla possibilità di esercizio dell’opzione di richiamo da parte degli emittenti.

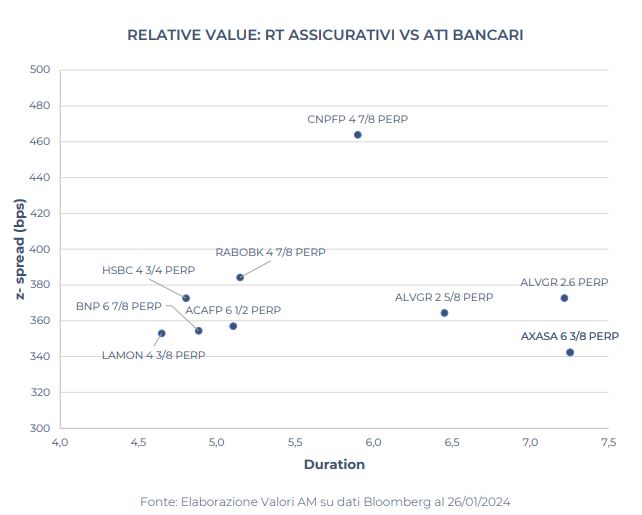

In uno scenario di stabilizzazione dei tassi d’interesse, gli RT1 potrebbero quindi riprezzare in maniera decisa una maggiore probabilità di richiamo. Ad oggi sono quindi una valida alternativa al mercato high yield di maggiore qualità, con rendimenti superiori e minor rischio default. Al tempo stesso, molte strategie di tipo Investment Grade si stanno focalizzando su questa asset class dagli spread elevati e sostanzialmente in linea con quei dei bond AT1 (come evidenziato nel grafico sottostante).