Gennaio mese record per le nuove emissioni

Il mese di gennaio è solitamente uno dei periodi dell’anno con il maggior numero di emissioni per una serie di ragioni sia tecniche che normative.

Infatti, le società riaprono i loro programmi di emissione di debito trovando una maggiore liquidità rispetto a dicembre, grazie anche alla raccolta dei fondi d’investimento che vede i primi due mesi come uno dei periodi più importanti dell’anno.

Negli ultimi 30 giorni, abbiamo assistito ad un record di emissioni sul comparto Investment Grade sia americano che europeo, e ad un elevatissimo numero sul mercato High Yield, comparto che negli ultimi 12 mesi aveva visto il minor numero di emissioni dai tempi della crisi del debito europeo a causa del rialzo dei tassi da parte delle banche centrali.

Anche i mercati EM hanno riavviato l’attività sul primario con emissioni di paesi più “core” come Brasile, Messico, Romania ed alcune emissioni dei paesi di Frontiera, come Costa d’Avorio e Mongolia.

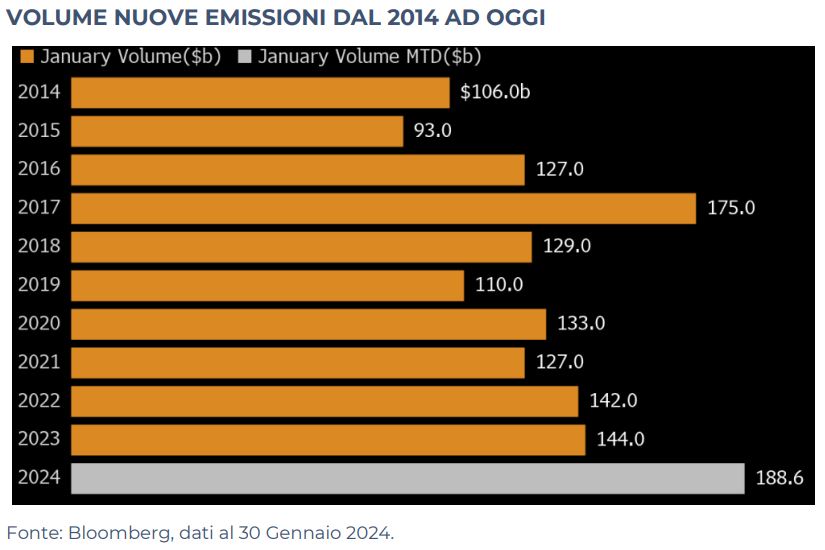

Andando più nello specifico le società blue-chip Americane (Investment Grade) hanno venduto oltre 200 miliardi di dollari di obbligazioni, stabilendo un record mensile, poiché le aziende cercano di trarre vantaggio dal calo dei costi di finanziamento a lungo termine (il Treasury Americano è sceso di 100 bps dai massimi dell’anno scorso). Le vendite hanno superato il record precedente di gennaio 2017 di circa 175 miliardi di dollari, secondo i dati compilati da Bloomberg News.

Riteniamo che il numero di emissioni sia aumentato per i seguenti fattori:

- crescente consapevolezza da parte degli operatori che la Federal Reserve abbia finito il ciclo di rialzi e ciò si è tramutato in una maggiore ricettività degli investitori, convinti che i tassi si abbasseranno ulteriormente dai livelli attuali;

- la convinzione che la più grande economia mondiale probabilmente eviterà un rallentamento economico, e ciò ha giustificato i restringimenti degli spread.

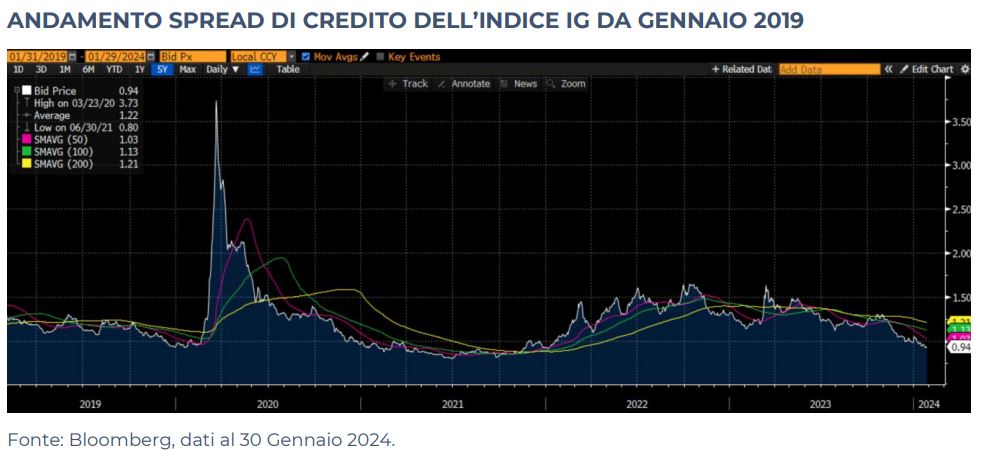

Un altro dato che testimonia la situazione in cui si trova il mercato in questo momento è il rapporto tra domanda e offerta delle singole emissioni che ha raggiunto livelli di 5.5x per il mercato HY e 4.25x per l’Investment Grade. Ciò significa che il mercato ha “assorbito” positivamente tale ammontare di nuovo debito, indifferentemente dal merito creditizio. A conferma di ciò, nonostante l’ammontare elevato delle emissioni, gli spread sono tornati ai minimi dell’era “QE”, addirittura sotto ai 100bps per il mercato IG e attorno a 330 per gli High Yield.

In Europa, Gennaio ’24 ha registrato il maggior volume di emissioni Corporate su base mensile di sempre (circa 100bln) e se si contano i governativi, solo Aprile 2020, cioè il primo mese dopo la pandemia, è risultato superiore.

In questo mercato va menzionata la grandissima percentuale di deals che hanno performato positivamente nei giorni successivi all’emissione (attorno all’85%) e tale numero risulta ancora più imponente se si valuta la performance complessiva degli indici più importanti cioè Governativi (-1,5%), IG (0,1%), e HY (0,7%) e con un indice globale dei bond che si è aggirato attorno al -1,5%.

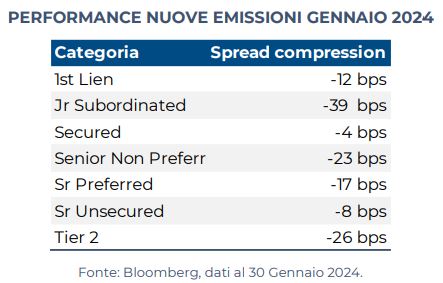

Ciò che più ha colpito è stata la compressione degli spread di tali nuove emissioni che hanno registrato movimenti molto positivi in un contesto di mercato piu o meno flat.

Provando a tirare delle considerazioni finali:

- i flussi in entrata che l’asset class obbligazionaria ha registrato in questo primo mese dell’anno sono stati imponenti (dai dati che emergono dai vari info providers (Bloomberg, Ishares,) gli ETF hanno raccolto per 1/4 di tutto il 2023).

- ciò testimonia un grado molto elevato di liquidità, la quale è destinata ancora ad aumentare con la progressiva dismissione delle posizioni presenti nei prodotti legati ai mercati monetari quando la FED abbasserà i tassi e renderà di conseguenza più attrattive le altre parte delle curve e i mercati a spread.

- il rialzo dei tassi generato dalle banche centrali ha cambiato, in soli 18 mesi, la struttura del mercato fixed income, diminuendo gli indici di circa un anno e aumentando sensibilmente il carry implicito; per tale motivo vengono preferite le nuove emissioni rispetto a quelle presenti sul secondario.

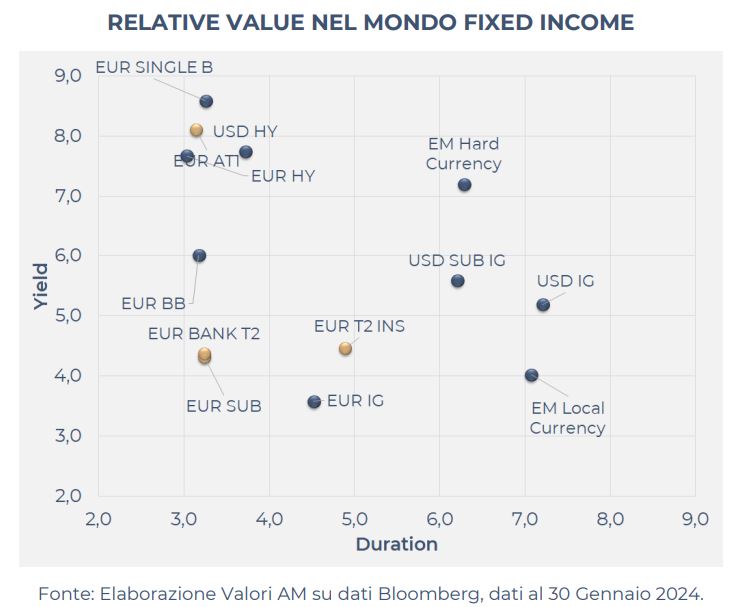

- data l’attuale situazione del mondo Fixed Income, il mercato degli AT1 è sicuramente quello che conserva la maggiore attrattività coniugando il miglior risk/reward con una elevata qualità del credito. In secondo luogo, si mantiene una view positivita sul mercato dei t2 per la loro struttura (call a 5/7 anni) e per gli elevati coupon. Per quanto riguarda gli HY l’approccio privilegiato è quello della cautela, ricercando rating mediamente elevati (BB/BB+) con scadenza molto breve (12-24 mesi). Infine, sull’IG la “belly” della curva (3-7 anni) con rating BBB/BBB- risulta essere il comparto più a sconto e dove poter trovare valore coniugando carry e duration.

Bond Restricted Tier 1: Rari ma attraenti

Lo scorso 9 gennaio, Axa ha emesso il suo primo bond “Restricted Tier 1 (RT1)” per €1.5mld, raccogliendo ordini superiori a cinque volte l’ammontare emesso.

Il bond paga una cedola del 6.375%, prevede una data di possibile richiamo il 16/7/2033 ed ha un rating BBB+ (S&P).

Si tratta di una rarità, dato che le assicurazioni non sono molto attive sul mercato primario ed in particolare sul mercato del debito subordinato di tipo RT 1.

Questo perché, a differenza delle banche, le assicurazioni, per la natura del business, non hanno solitamente grandi necessità di funding sul mercato sia perché si finanziano principalmente grazie ai premi assicurativi incassati, sia per i vincoli imposti alle emissioni dal loro Regolatore (EIOPA).

Se ci riferiamo al mercato degli RT1, ad oggi contiamo 18 emissioni denominate in euro per un totale di circa €15 miliardi. Il mercato degli RT1 è quindi un mercato ristretto rispetto a quello degli AT1 bancari, essenzialmente per 3 motivi:

- Strumento relativamente nuovo: gli RT1 sono stati introdotti solo a partire da Gennaio 2016 con la normativa Solvency 2;

- Metà del capitale regolamentare delle assicurazioni può essere composto da strumenti meno costosi degli RT1;0

- La solida posizione patrimoniale delle assicurazioni in termini di equity, dato che circa il 90% del capitale è costituto da equity

Ma cosa sono i bond “Restricted Tier 1”?

Sono emissione subordinate di tipo junior, emesse dalle assicurazioni per motivi regolamentari e che possono essere sostanzialmente accomunate ai più famosi bond “Additional Tier 1” emessi dalle banche.

Quali sono le principali caratteristiche degli RT1 e in cosa si differenziano rispetto agli AT1 delle banche?

Gli RT1 presentano caratteristiche simili agli AT1 bancari:

- Entrambi sono perpetui ma rimborsabili a sola discrezione dell’emittente non prima di 5 anni dalla data di emissione;

- Prevedono piena discrezione nel pagamento delle cedole;

- Il nozionale può essere convertito in equity o svalutato in caso di trigger (evento“scatenante”);

Tuttavia, i dettagli sono importanti, perché i prospetti e le normative diverse evidenziano alcune peculiarità:

- Negli AT1, il trigger scatta se il capitale di una banca scende sotto ad un certo limite (solitamente il 5.125% o 7%), mentre nelle assicurazioni avviene se il capitale regolamentare scende al di sotto del 75% del requisito minimo SCR (Solvency Capital Requirement); un rischio a nostro avviso inferiore per le assicurazioni;

- Riguardo al pagamento delle cedole, le banche europee sono soggette a restrizioni automatiche sulla distribuzione delle cedole quando il capitale scende al di sotto di un determinato requisito (requisito “MDA”), restrizione che non esiste in ambito assicurativo;

- Le banche europee agiscono nell’ambito di una cornice regolamentare, il cosiddetto “bail-in”, che consente all’autorità di vigilanza di disporre la riduzione o la conversione degli strumenti di capitale in azioni quando un emittente, considerato di interesse pubblico, raggiunge un punto di “non viability”; ancora una volta tale schema di recupero non esiste per le compagnie assicurative;

A nostro avviso quindi, i rischi per gli investitori in bond RT1 sono al margine complessivamente inferiori rispetto agli AT1, poiché non esiste un regime di bail-in e i pagamenti dei coupon non sono legati al meccanismo MDA.

La tabella allegata mostra i bond outstanding e la nuova emissione AXA (evidenziata in grigio). Evidenziamo come la maggior parte dei bond RT1 sono Investment Grade, dato che gli emittenti sono tutti di altissima qualità ed offrono ad oggi un ottimo profilo rischio rendimento (rendimento medio circa 7%).

Inoltre, buona parte delle emissioni evidenziate in tabella trattano a sconto, con rendimenti alla call date elevati, un segnale di come il mercato sia ancora scettico sulla possibilità di esercizio dell’opzione di richiamo da parte degli emittenti.

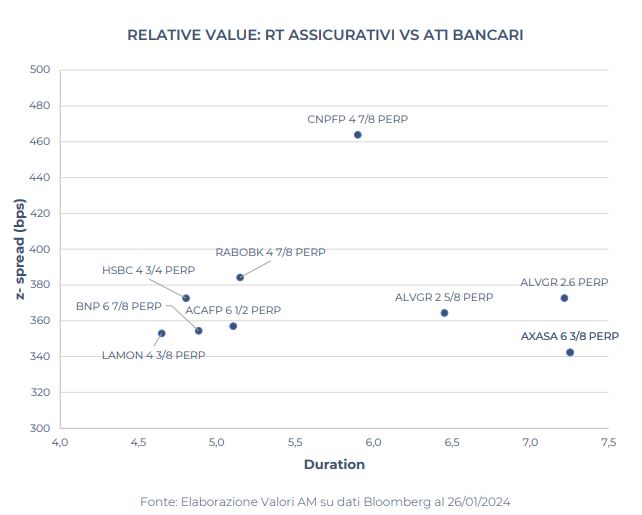

In uno scenario di stabilizzazione dei tassi d’interesse, gli RT1 potrebbero quindi riprezzare in maniera decisa una maggiore probabilità di richiamo. Ad oggi sono quindi una valida alternativa al mercato high yield di maggiore qualità, con rendimenti superiori e minor rischio default. Al tempo stesso, molte strategie di tipo Investment Grade si stanno focalizzando su questa asset class dagli spread elevati e sostanzialmente in linea con quei dei bond AT1 (come evidenziato nel grafico sottostante).

Obbligazioni societarie, obiettivo 7% per i bond dedicati ai privati (da Mediobanca a Eni)

Portafoglio anti-terrore, come difendersi sui mercati con le azioni dei big della difesa e i bond

In questo articolo pubblicato da La Stampa, Nicola Maino, Chief Investment Officer di Valori AM – Investment Management Chiasso, analizza l’impatto degli attacchi di Hamas e delle tensioni geopolitiche sui mercati finanziari.

Di fronte all’incertezza, Maino suggerisce di proteggere i portafogli con una diversificazione tattica, privilegiando obbligazioni di qualità e crediti, con una quota del 60%. Nel portafoglio azionario anti-volatilità, consiglia una quota del 30%, preferendo l’azionario giapponese e globale tramite settori difensivi.

Maino enfatizza la prudenza nelle scelte di investimento, evidenziando la necessità di una rapida implementazione di strategie difensive per sfruttare le opportunità durante picchi di volatilità.

Allacciare le cinture?

In questo articolo pubblicato da Milano Finanza, Nicola Maino, Chief Investment Officer di Valori Asset Management, illustra dei possibili scenari macroeconomici per i prossimi mesi e delle relative asset allocation di portafoglio da attuare

Clicca qui per visualizzare il report

Ancora dentro il guado americano

Leggi l’articolo pubblicato da L’Osservatore sull’incontro avvenuto a Lugano con protagonisti Paolo Barbieri, Head of Fixed Income di Valori AM – Investment Management e Will Denyer, Chief US Economist di Gavekal Research.

Clicca qui per visualizzare il report

Financial update di settembre

UPDATE DI SETTEMBRE

Nelle ultime settimane abbiamo assistito ad interessanti sviluppi sul mercato del debito financials.

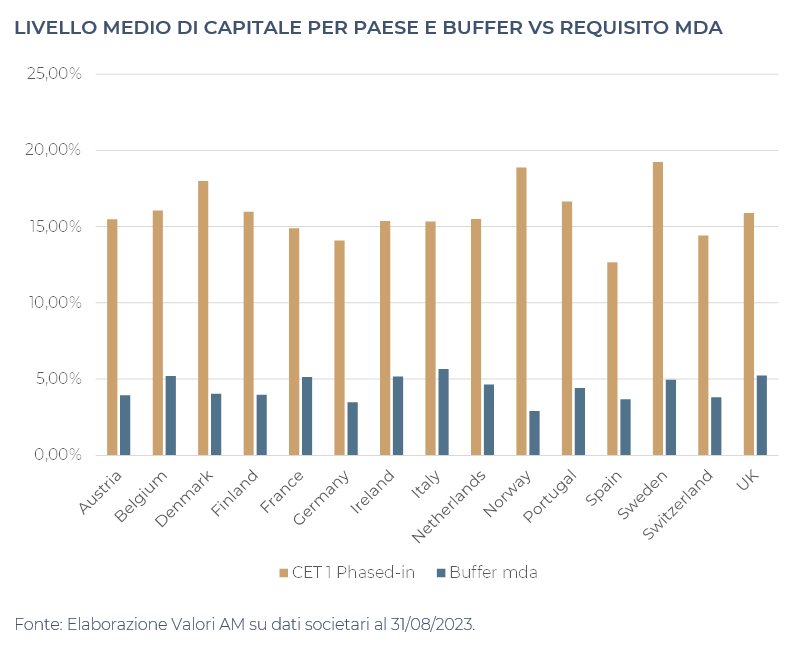

La stagione delle trimestrali ha complessivamente confermato la salute del sistema bancario europeo, tanto in termini di profittabilità che di fondamentali (sia in ottica asset quality che in relazione alla dotazione di capitale regolamentare). Il margine di interesse in media cresce del 30% circa rispetto all’anno precedente, il costo del credito è rimasto ancorato ai livelli degli ultimi trimestri e il capitale continua a beneficiare della capacità organica di generare utili, al tempo stesso offrendo ritorni attraenti agli azionisti (nel trimestre il RoE ha toccato un dato medio del 12%, con punte del 14.7% in Italia e del 13% in Spagna).

A livello di sistema, secondo i nostri calcoli, la media del CET1 è superiore al 15% con un cuscinetto di capitale rispetto ai requisiti regolamentari di 470 bps.

Sul fronte normativo, alcuni Paesi europei hanno annunciato nuove tasse sugli utili bancari, per cercare di trasferire parte del beneficio dell’aumento dei tassi dalle banche alla collettività, dato che la remunerazione dei depositi resta molto bassa. L’Italia è stato l’ultimo paese ad unirsi al gruppo dei governi che in vario modo sta imponendo tasse alle banche (Regno Unito, Spagna, Paesi Bassi), con una tassa del 40% sulla crescita annuale del margine d’interesse che supera la soglia dell’8%: una misura dai contorni non totalmente definiti e che ha inizialmente indebolito la market confidence sul mercato equity ma senza impatti rilevanti sul mercato fixed income.

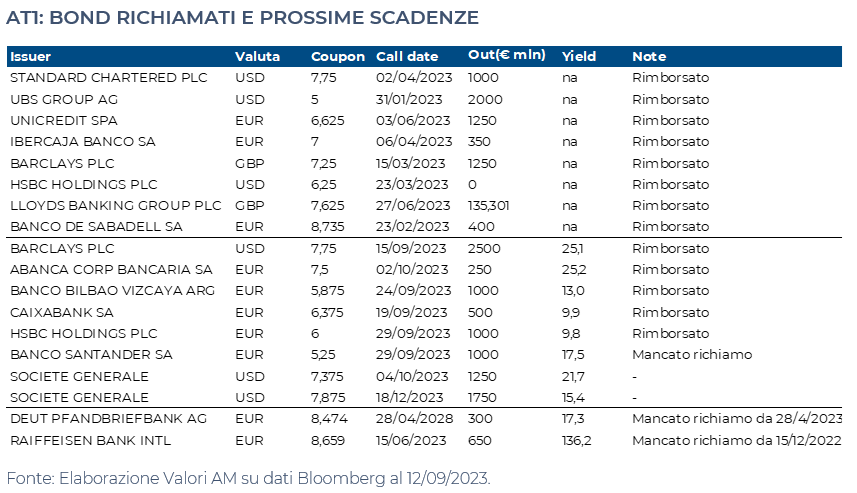

L’attività sul mercato primario, dopo la consueta pausa estiva, ha confermato l’interesse degli investitori per l’asset class degli Additional Tier 1, con $5.2bn circa di nuove emissioni da parte di emittenti sistemici come BBVA, ERSTE, INTESA, KBC, BNP e cedole particolarmente interessanti (media superiore all’8%).

Il mercato AT1 ha visto inoltre numerosi emittenti procedere con il rimborso degli AT1 alla prima data di call in questi mesi (Barclays, Abanca, BBVA, Caixa, HSBC), tranne Santander e Zürcher Kantonalbank.

Su Santander, evidenziamo come non si tratti certo di una novità, dato che era già accaduto a marzo 2019 quando l’emittente aveva optato per il mancato richiamato di un bond AT1 (cedola 6,25%), sorprendendo il mercato con tale decisione (dato che la banca sembrava avesse finanziato il rimborso tramite l’emissione di un nuovo AT1 da $1.2bn il mese precedente). La cedola fu ricalcolata al 5,481% e il bond, con call esercitabile trimestralmente, venne richiamato nel marzo 2020.

Questa volta, a differenza del passato, il mercato non ha reagito negativamente alla notizia: la cedola del bond passerà da 5,25% a 8.20% (alle attuali condizioni di mercato) e la call trimestrale lascia all’emittente l’opzionalità circa un possibile richiamo nei prossimi mesi.

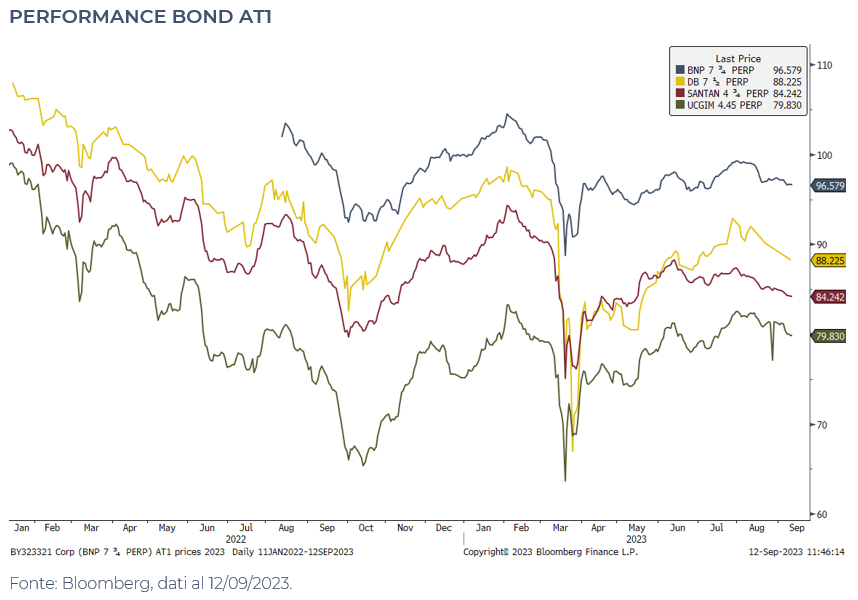

Non vediamo quindi effetti di lungo periodo sui livelli di prezzo degli altri AT1 di Santander o più in generale sul mercato degli AT1 derivante da questa notizia. Al contrario, il flusso sul primario, la buona serie di richiami sul mercato AT1 o le offerte di riacquisto lanciate in concomitanza con nuove emissioni (come nel caso di Intesa), hanno migliorato il sentiment di mercato. In termini valutativi, gli AT1 trattano a sconto rispetto al mercato corporate High Yield e come evidenziato dal grafico sottostante molti strumenti non hanno ancora recuperato totalmente il drawdown dello scorso marzo.

Sustainability Report 2022 – Hearth Ethical Fund

🌍 Orgogliosi di condividere il nostro Sustainability Report 2022!

Hearth Ethical Fund è un comparto della Valori Sicav UCITS V domiciliata in Lussemburgo, che persegue una strategia di investimento basata su robusti principi di eticità e sostenibilità quali il rispetto dell’ambiente, della biodiversità, dei diritti umani e del lavoro.

Le metriche presentate in questo report sono calcolate in base alla media ponderata dei dati pubblicati dalle società alla fine di ogni trimestre del 2022.

Clicca qui per leggere il report

In questo articolo pubblicato sul Corriere della Sera, Paolo Barbieri, Head of Fixed Income di Valori AM – Investment Management, sottolinea che, considerando il recente calo dell’inflazione, i Btp Italia hanno perso parte della loro attrattiva rispetto ai Btp Valore. Grazie al premio fedeltà e alla stabilità dei prezzi, questi titoli rimangono competitivi anche rispetto ai Btp tradizionali.

Una nuova opportunità di investimento con i Btp Valore febbraio 2024, con cedole trimestrali e un tasso minimo annuale del 3,25%, incrementato al 4% dopo 3 anni. Questa terza emissione si presenta con alcune interessanti novità, come un premio fedeltà più generoso e una frequenza di pagamento delle cedole trimestrale anziché semestrale.